Начало здесь. Предыдущее здесь.

Сегодня, в годовщину Черного Четверга 1929 года в Америке, мы заканчиваем публикацию отрывков из книги Ральфа Эпперсона «Невидимая рука. Введение во взгляд на историю как на заговор». Эти отрывки были посвящены истории создания Федеральной Резервной системы. Эпперсон, будучи фанатичным патриотом Соединенных Штатов, не говорит прямо, что эта страна создавалась как тело, мозгом которого должен стать Федрезерв. Эпперсон все твердит о масонах, которые тайно управляют замечательным американским народом, и не видит, что дело обстоит гораздо трагичней и одновременно банальней. Собственно, замечательный американский народ больше всего напоминает поголовье кур на какой-нибудь птицефабрике, производящей ножки Буша. Средний американец манипулируем почти как курица. Сидя на информационной игле, питаясь изысканным комбикормом, получая своевременную ветеринарную помощь и разнообразный уход, он доволен и в принципе не способен понять, что он игрушка в руках тех, кого Эпперсон называет масонами, а мы предпочитаем называть Осьминогом. Ну что же, есть безнадежные страны, уже целиком захваченные головоногим монстром. В них людям живется в целом неплохо. Но – периодически Осьминог устраивает болезненные эксперименты над поголовьем. Вот как описывает Эпперсон один из драматичных экспериментов в этом роде:

Паника 1920 г. удалась и ее успех побудил банкиров спланировать еще одну: Крах 1929 г.

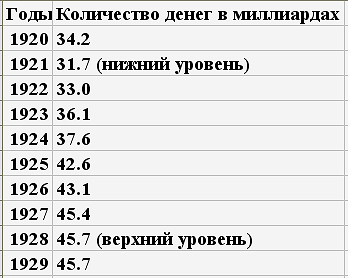

И снова первым шагом было увеличение денежной массы, что и происходило с 1921 по 1929 гг., как показано на следующей таблице:

Числа показывают, что Федеральный Резерв увеличил денежную массу с нижнего уровня в 31.7 миллиарда долларов в 1921 г. до верхнего — 45.7 миллиарда долларов в 1929 г., увеличение примерно составило 144 процента. Чтобы направить этот прирост денежной массы в экономику, отдельные банки могли занять деньги у Федерального Резерва и переодолжить их покупателям. Деньги занимали под 5 процентов, а ссужали под 12 процентов.

Дополнительным фактором увеличения денежной массы, т. е. денег, предоставленных Федеральным Резервом, являлись деньги, предоставляемые большими корпорациями, которые ссужали покупателей на Уолл-Стрите из своих резервных фондов. Эти займы из небанковских источников приблизительно равнялись таковым же, предоставленным банковской системой. Например, в 1929 г. ссуды до востребования, выданные брокерам некоторыми ведущими корпорациями, выглядели следующим образом: American and Foreign Power Дж. П. Морган 30.321.000, Electric Bond and Share Дж. П. Морган 157.579.000, Standard Oil of New Jersey Рокфеллеры 97.824.000 (максимальные суммы $). Кроме того, Дж. П. Морган и Ко. имели около 110 миллиардов долларов в ссудах до востребования.

Этот рост денежной массы принес стране процветание, и средства массовой информации подталкивали Американский народ покупать на фондовой бирже. Его уверяли, что те, кто это сделал, зарабатывали кучу денег. Биржевые маклеры, имевшие дело с наплывом новых покупателей, приходивших на фондовую биржу, чтобы нажить состояние, использовали новый способ заставить покупателей купить больше акций, чем те рассчитывали. Этот новый способ был назван «покупка ценных бумаг с оплатой части суммы за счет кредита», и он давал возможность покупателю акций занимать деньги, чтобы купить на них акции.

Покупателя подталкивали на покупку акций с оплатой наличными всего десяти процентов, занимая оставшиеся девяносто процентов у биржевого маклера, который по договору с покупателем занимал деньги или у банка, или у крупной корпорации.

…Тем не менее, была одна хитрость в том, как деньги ссужались покупателям — то, что называлось «24 часовая брокерская ссуда до востребования». Это означало, что брокер мог воспользоваться своим правом и потребовать, чтобы заемщик продал свои акции и вернул долг в течение 24 часов с момента поступления требования кредитора. У покупателя было 24 часа для выплаты долга и он был вынужден либо продать акции, либо выплатить кредитору полную сумму долга.

Выходило так, что когда бы брокеры ни пожелали, они могли потребовать от всех покупателей акций продать их одновременно, в одно и то же время потребовав возврата всех займов. Подобные действия должны были ввергнуть в панику рынок ценных бумаг, когда все владельцы акций бросились бы продавать свои бумаги. А когда все продавцы предлагают свои акции одновременно, цены стремительно падают. Один писатель подробно описал этот процесс:

«Когда все было готово, Нью-йоркские финансисты стали требовать возврата 24 часовых брокерских ссуд до востребования.

Это означало, что биржевые маклеры и их клиенты должны были сразу выбросить свои акции на рынок, чтобы погасить задолженность.

Разумеется, это обрушило рынок ценных бумаг и вызвало крах банков по всей стране, так как банки, не принадлежавшие олигархии, в это время глубоко увязли с брокерскими ссудами до востребования, и наплыв требований скоро истощил банковские наличные запасы и банки были вынуждены закрыться.

Федеральная Резервная Система не придет к ним на помощь, хотя по закону она обязана была поддерживать эластическое денежное обращение».Федеральный Резерв «не придет к ним на помощь», несмотря на то, что этого требовал закон, и многие банки и частные лица разорились. Отметим, что банки, принадлежавшие олигархии, уже отошли от дел с брокерскими ссудами до востребования без всякого ущерба для себя, а банки, не сделавшие это — разорились.

Возможно ли, чтобы Федеральный Резерв планировал все именно так, как это и произошло? Возможно ли, чтобы банки, знавшие, как будет вестись игра, избавились от акций, пока цены стояли высоко и вернулись на рынок, когда они стали низкими? Возможно ли, чтобы некоторым банкам было известно о надвигавшемся крахе, и все, что от них требовалось для покупки обанкротившихся банков, это дождаться банкротства, а затем скупить попавшие в беду банки всего лишь за часть их истинной стоимости?

После Биржевого Краха 1929 г. даже случайные наблюдатели были вынуждены отметить, что право владения в банковской системе изменилось. Фактически, сегодня «100 из 14.100 банков менее 1% контролируют 50% банковских активов страны. Четырнадцать крупных банков владеют 25% депозитов».

В любом случае, рынок ценных бумаг развалился. Индекс рынка ценных бумаг показал результаты этой манипуляции: 1919 — 138,12, 1921 — 66,24, 1922 — 469,49, 1932 — 57,62$.

Одним из очевидцев биржевого краха был Уинстон Черчилль, которого Бернард Барух привел на фондовую биржу 24 октября 1929 г. Некоторые видные историки убеждены, что Черчилля привели непосредственно присутствовать при крахе, поскольку было желательно, чтобы он увидел могущество банковской системы в действии. Хотя множество держателей акций было вынуждено продать свои акции, обычно не задается вопроса: кто покупал все продававшиеся акции. В книгах по истории обычно рассуждают обо всем, связанном с продажами, происходившими во время краха, но помалкивают обо всех покупках.

Вот что написал о покупателях Джон Кеннет Гэлбрейт в своей книге The Great Crash 1929 Великий крах 1929:

«Ничто не могло быть более искусно задумано, чтобы до предела увеличить страдание, а также обеспечить очень немногим возможности избегнуть общей беды.

Удачливые биржевики, имевшие средства удовлетворить первое требование о внесении дополнительного обеспечения, тут же получали другое, не менее срочное, и если справлялись с этим, то получали еще одно.

В конце концов, из них выжимали все деньги, которые у них были, и они теряли все.

Человек, оставшийся при больших деньгах благодаря неофициальной информации, который к началу первого краха благополучно находился вне рынка, естественно возвращался, чтобы скупить все почти даром».Одним из таких «удачливых биржевиков», вовремя избавившимся от акций, был Бернард Барух, тот самый, который привел Уинстона Черчилля присутствовать при крахе. Он сказал: «Я начал ликвидировать свои акции и вкладывать деньги в облигации и запас наличности. Я также купил золото».

Среди вовремя избавившихся от акций, был Джозеф П. Кеннеди — отец Президента Джона Кеннеди, переставший играть на бирже зимой 1928 29 гг. «Доход от продажи своих… акций никуда снова не вкладывался, а хранился в виде наличности». В числе других, продавших свои акции перед крахом, были международные банкиры и финансисты Henry Morgenthau и Дуглас Диллон.

Продажа в кредит во время краха имела и еще один, уже упомянутый, результат. Около шестнадцати тысяч банков, или пятьдесят два процента от общего числа, прекратили существование.

Некоторые из держателей акций пришли в свои банки, чтобы изъять хоть какую-то наличность, имевшуюся у них на счетах, и оплатить какую-то часть по требованиям наличными. Это вызвало массовое изъятие вкладов из банков в масштабах почти всей страны. Чтобы положить конец панике, в марте 1933 г., два дня спустя после введения в должность, Президент Франклин Д. Рузвельт распорядился закрыть все банки на «каникулы».Немногие понимали, что происходило с Американским народом благодаря этим махинациям банкиров, но это понимал Конгрессмен Луис МакФэдден, сказавший:

«Когда был принят Закон о Федеральном Резерве, наш народ не осознал, что в Соединенных Штатах устанавливается мировая банковская система.

Сверх-государство, управляемое международными банкирами и международными промышленниками, действующими заодно, чтобы подчинить мир своей собственной воле.

ФРС прилагает все усилия, чтобы скрыть свои возможности, но правда такова — ФРС незаконно захватила правительство.

Она управляет всем, что происходит здесь, и контролирует все наши зарубежные связи.

Она произвольно создает и уничтожает правительства».После того, как биржевой крах миновал, Конгрессмен МакФэдден заявил, что: «Денежные и кредитные ресурсы Соединенных Штатов отныне полностью контролировались банковским альянсом — группой First National Bank Дж. П. Моргана и National City Bank Куна Леба.»

23 мая 1933 г. МакФэдден выдвинул обвинения против Правления Федерального Резерва, учреждения, которое, по его мнению, вызвало Биржевой Крах 1929 г.; среди прочих обвинений были и такие:

«Я обвиняю их… в присвоении более 80.000.000.000$ восьмидесяти миллиардов долларов правительства Соединенных Штатов в 1928 г…

Я обвиняю их… в произвольном и незаконном повышении и понижении цены на деньги… увеличении и уменьшении объема денежной массы в обращении в частных интересах…»И далее МакФэдден разъяснил, кого он имеет в виду под теми, кто извлек выгоды из краха, включив сюда международных банкиров: «Я обвиняю их… в заговоре с целью передачи иностранцам и международным ростовщикам права собственности и управления финансовыми ресурсами Соединенных Штатов…»

Затем он заканчивает заявлением, что причина депрессии не была случайной: «Это было тщательно подготовленное событие… Международные банкиры пытались создать условия отчаяния с тем, чтобы они могли появиться как правители всех нас».

МакФэдден дорого заплатил за свои попытки объяснить причины депрессии и биржевого краха: «Два раза наемные убийцы пытались застрелить МакФэддена; впоследствии он умер через несколько часов после банкета, где почти наверняка был отравлен».

Теперь, когда произошел биржевой крах, Федеральный Резерв принял меры к уменьшению количества денег в стране:

Июль 1929 — 45,7 (верхний уровень)

Декабрь 1929 — 45,6

Декабрь 1930 — 43,6

Декабрь 1931 — 37,7

Декабрь 1932 — 34,0

Июнь 1933 — 30,0 (нижний уровень)Количество денег снизилось с верхнего уровня примерно 46 миллиардов долларов до нижнего — 30 миллиардов долларов за каких-то четыре года. Это действие Федерального Резерва прокатилось волной по всему деловому миру вплоть до того, что «производство на заводах, шахтах и муниципальных предприятиях страны упало более чем на половину. Общее производство товаров и услуг упало на одну треть».

На этом мы пока прекращаем публикацию отрывков из книги Ральфа Эпперсона «Невидимая рука. Введение во взгляд на историю как на заговор». Там есть еще много чего интересного, особенно – того, что касается выхода США из кризиса, который, как уже говорилось на страницах Осьминога, вылился во вторую Мировую войну. О том, как Осьминог готовил эту войну, мы будем еще говорить. Тогда и вернемся к выкладкам Эпперсона.

www.peremeny.ru-толстый веб-журнал XXI века

www.peremeny.ru-толстый веб-журнал XXI века

круто!

где продолжение?

А с этим все уже

Кризис и есть снижение объема денежной массы осуществляемой с целью стерилизации рынка. Количество денег доводится до минимума, скупются за гроши самые сладкие активы и начинается новый цикл финансовой экспансии.